川普當家,美股優先

目前美國經濟仍相當穩健,GDP年增率第三季維持在2.7%,綜合採購經理人指數11月仍有55.3,失業率4.1%在相對低水準。再加上川普希望推動企業減稅,以及對金融機構監管放寬、對石化業開採放寬等,美國股市仍可偏多看待。

至於美股投資方向,有人看好中小型股落後補漲,或金融業解禁利多,然而目前全球經濟發展焦點仍然在科技創新,投資方向仍以掌握技術優勢的科技股為主。

另外,在川普勝選後,已經放話要用關稅手段來進行貿易談判,以出口美國為主的亞洲國家勢必受到衝擊,包括中國、台灣、日本、韓國、東協等。在近二年AI熱潮中,台股是主要受惠國,未來台灣電子零組件出口,是否會受到關稅戰衝擊,仍要觀察美國政策而定。不過,台股領頭羊台積電在先進製程具有獨占地位,長線仍最具抗震能力,台股市值型ETF仍有長線優勢,但不排除受政策議題干擾的震盪風險。

避險策略三方向,債券、黃金、反向ETF

在川普2.0時代,雖然景氣未見惡化,但政策面衝擊不可小覷,預估市場將隨川普搖擺,承受較大波動風險,因此避險策略不可少。建議可以將三成、四成以上資金,布局於避險標的。

今年投資人開始把資金轉入債券ETF,主要期待降息利多,其中大多數人選擇20年期美國公債,想要賺取債券價差。不過事與願違,今年利率上下波動大,目前市場更擔心川普上台後,通膨壓力升高,讓降息空間縮小,長天期公債表現將不如預期。

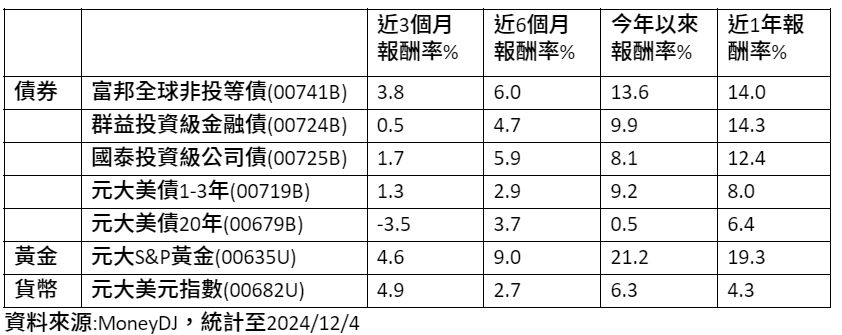

不過,這並不代表所有債券表現都不好。以今年債券ETF表現為例,即使債券殖利率有波動,但是非投資等級債、金融債、投資等級債都交出還不錯的成績單,此外,短天期公債表現也優於長天期公債。展望未來一年,若要降低股市波動風險,可以考慮適度配置債券ETF,達到分散風險、賺取固定收益的功能。選擇方向,以存續期較短的債券為優先,盡量降低價格波動風險。

另外,當市場風險升高時,常見的避險工具就是黃金、美元。過去一年黃金逆勢上漲,主要是地緣政治風險居高不下,以及預期美元降息。金價在10月底創下歷史新高每盎司2790美元之後,11月呈現修正走勢,但多頭格局未變。

原先市場預期通膨降低、美元降息,美元指數6月以來呈現下跌走勢。然而9月聯準會降息後,美元指數卻開始反彈,此是反應川普通膨隱憂。美元指數一般可做為避險工具,短線先中性看待,若未來股市出現風險時再布局。

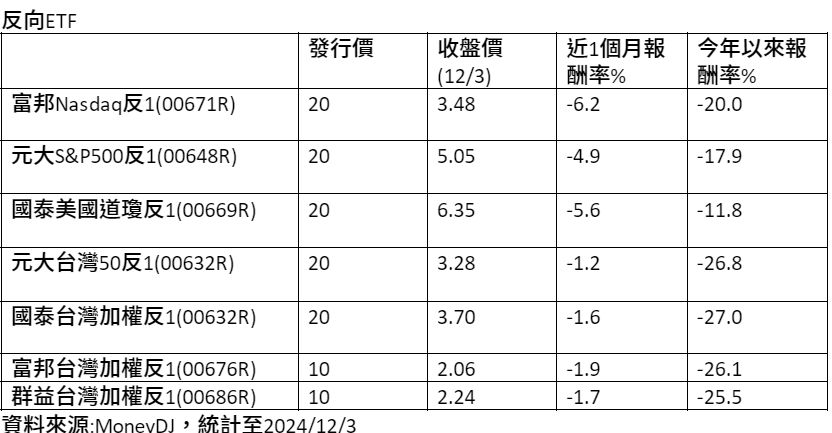

除了以上工具之外,還有反向ETF可運用。所謂反向ETF就是利用期貨放空,可做為正向ETF的避險工具。舉例來說,投資人若想長期買進元大台灣50(0050),但當台股出現重挫走勢時,投資人不需要賣出0050,可以運用元大台灣50反一(00632R),來對沖價格下跌風險。等到股市跌勢停止時,反向ETF再出場。

目前台股ETF反一有四檔,若投資美股也有元大S&P500反一、富邦那斯達克反一、國泰道瓊反一可選擇。不過,要特別注意的是,反向ETF不適合長期投資,要等風險事件發生時再買進即可,主要採取短期操作。

由於股市長期上漲,反向ETF長期淨值持續下滑,而根據台灣目前法規,當期貨ETF淨值跌破發行價9成時要下市,而目前台股四檔反向ETF下市風險越來越高。為了避免下市風險,元大台灣50反一(00632R),率先採取「反分割政策」,並由受益人大會通過,將七股合併為一股,以提高淨值。因此00632R在12/3最後交易日後,自12/4-12/10將暫停交易,等恢復交易後,淨值可回到20元以上,避免了下市風險。預期未來幾檔台股反向ETF,可能也會採取同樣策略避免下市。

2025年是充滿變數的一年,投資仍以未來具有成長性的方向布局,但面對市場可能出現的震盪風險,股票之外可以配置一些債券以穩定收息,此外,保留部分現金,當風險事件出現時,適時搭配避險工具如黃金、美元、反向ETF等,如此才能攻守兼備。

(以上為個人看法,不作為投資建議,投資人請自行判斷投資風險)

本文獲得「 林奇芬治富俱樂部」粉絲專頁授權刊載。

作者簡介:林奇芬,現職:Money錢雜誌顧問。經歷:Money錢雜誌社長、Smart智富月刊社長、總編輯、衛視中文台財經節目製作人、公共電視新聞部記者。