2024年是全球期待的一年,因為通膨終於得到控制,在經歷過2023年的經濟震盪後,眾多利空因素逐漸消化,經濟軟著陸的情況也符合期待。從各年期的美債殖利率來看,整體都高於4%以上,確實跟著基準利率上調。接著要提的是長短債死亡交叉這件事,根據過去經濟學家的回測統計,通常只要短債殖利率高於長債殖利率,就會發生崩盤或下殺,原因是短線資金都在出場,短債就一直賣賣賣,殖利率就會衝高,但長債因為要承擔的風險更高,理論上殖利率就必須更高,否則沒人要買。 (編輯推薦:債券ETF怎麼買?如何債息、價差兩頭賺?15年外匯達人「5策略」看怎麼選、適合誰)

不過關於公債殖利率死亡交叉這件事,已經發生質變,從近幾年的狀況來看,2022年上半年出現死亡交叉,不過大盤也殺到當年10月而已,2023年以後就開始反彈,但公債殖利率卻依舊維持死亡交叉,甚至現在的股市隨著NVDA、台積電行情大好,早就已經再創新高。有趣的事情就來了,當FED不需要啟動降息政策,市場資金就自動歸隊,股市也一直創新高,那麼FED還需要急著把自己手上籌碼放水出來嗎?換個角度來說,央行升息就是為了以後崩盤或經濟蕭條做預備,現在倒也沒這麼急迫,甚至可以再延伸一個思維,當股市大漲,投資人就能獲利出場,如果想轉入保守資產,不動產及債券不就是一個最理想的資金停泊處嗎?基於以上幾個論點來看,即便未來仍維持高利率,市場多頭依舊在,當債券受惠資金獲利出場或保守資金再回流時,加上FED從去年就一直想降息,這對債券來說自然是利多因子高於利空因子。

這次要談的就是債券反彈概念股,這當然包含卻不限於債券產品,我會以持有大量債券的公司為出發點,這除了可降低債券再發生利空的風險,也能跟著債市成長。

國泰金(2882):壽險金控就是滿手債券

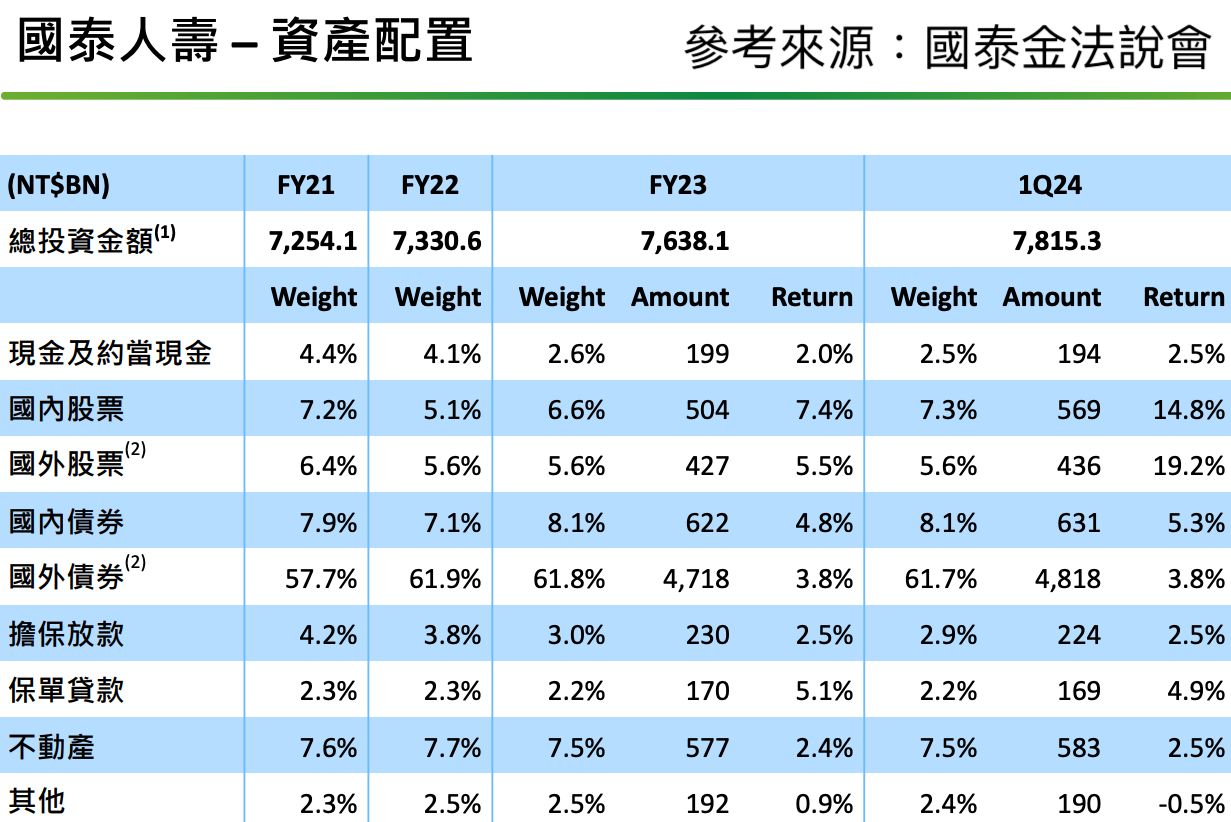

要說到債券型金控(我發明的名詞),當然要看的就是龍頭指標國泰金,因為每一家壽險公司保守投資都只能買債券,打開最新一季的2024年Q1資產配置現況,國外債券佔比高達61.7%,國內債券也有8.1%,合計差不多就已經來到七成左右,因此國泰金當然跟債券有很大的關聯性。

既然確定國泰人壽主力投資債券,國泰金投資績效當然就要靠債券為主了,又因為壽險公司買入債券都是長期投資為主,這個就會納入淨值當中,所以每股淨值就可以看出國泰金的投資狀況。上面我幫大家抓出2022年至今的每季每股淨值變化,2022年第一季淨值是51.33元,但到了2022年第二季因為升息、通膨、戰爭出現,就開始急速縮水,第二、三季分別下修到29.9元、20.06元,當時真的很慘,才會導致一些債券金控在2023年停止配息,因為帳面虧損太多了,不過時間又拉回到2024年第一季,每股淨值已經重返前高來到53.13元,甚至比2022年年初更高,這就是債券反彈加上金控努力操盤所貢獻的績效。

除了國泰金在2024年第一季的表現大放異彩,京城銀也不惶多讓!下一頁看看京城銀的「債券回血」分析