編按:知名理財作家吳宜勲(老吳)曾因對投資沒有概念,嘗試過靠當沖、期貨一舉致富,卻跌入慘賠的萬丈深淵,直到2019年,他才開始評估自己的風險與能投入的資金,花了約5年才終於找到既適合又不怕股災的投資組合,長時間下來不但能保守投資,同時還能達到穩穩獲利的效果!

從2019年下半年開始下定決心存股

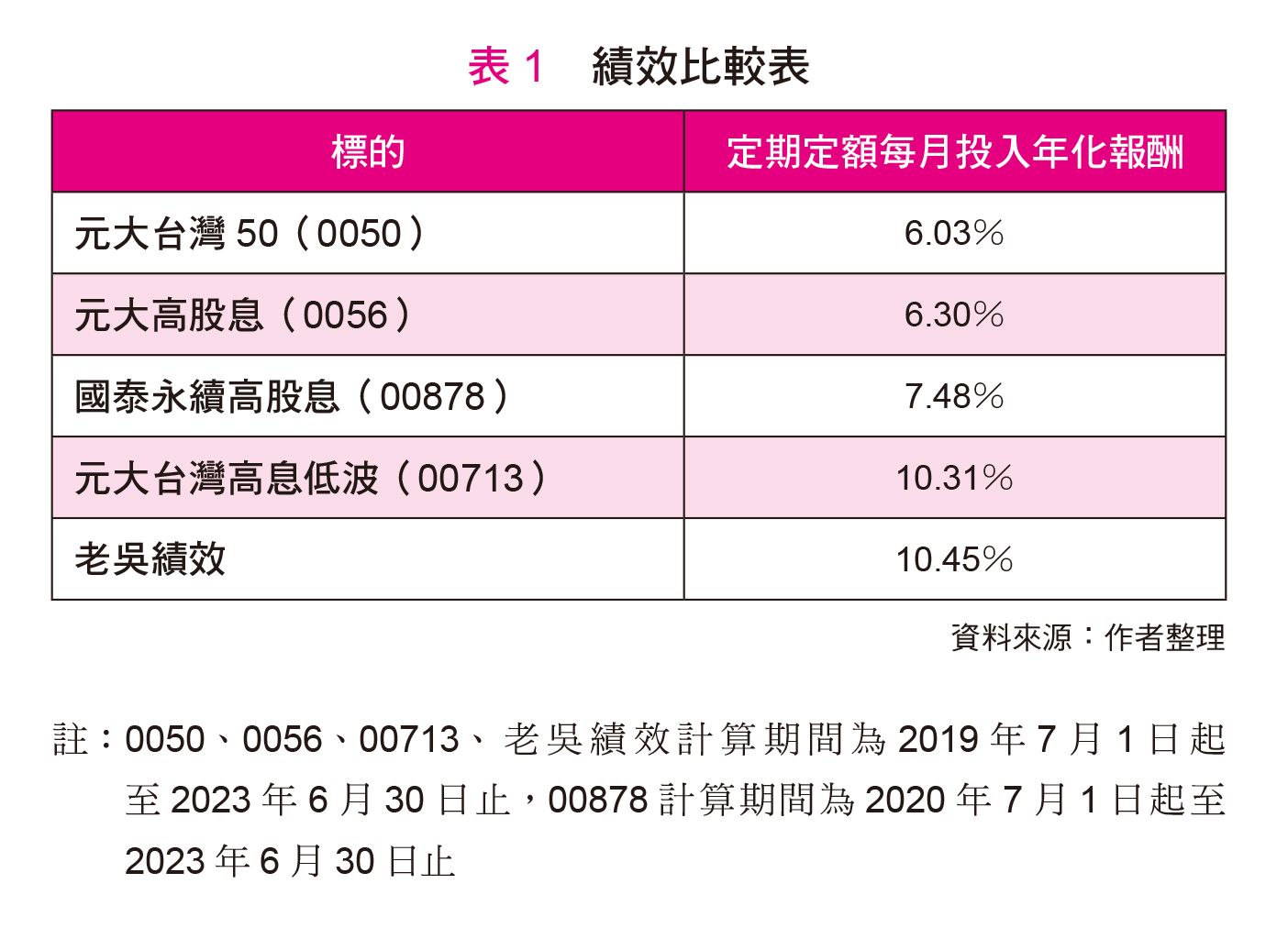

(長期持有股票)至2023年上半年(6月30日),總共持有176檔股票,這四年(2019年7月至2023年6月)不定期不定額投資的總報酬率為48.8%,年化報酬約10.45%。光看到這個數字或許沒有什麼感覺,不過,和同期的熱門ETF定期定額績效比較結果如下表所示。 (編輯推薦:60後投資要懂自保,達人揭3種股票少碰為妙!這樣找出會賺錢、能配息的績優股)

但這個表需要更長期的觀察以取得更客觀的數據。若你對選股有興趣,時間卻有限,又不想死板板地買已包裝好的ETF而想透過自行選股來增加績效,我希望本書分享的方法與心法,能為你帶來一些想法,並進一步找出自己的做法。 (編輯推薦:寧願滿手現金也不投資?吳淡如:10大「投資好難」熱門原因,這件事才真的帶衰你)

持有幾檔不是重點,也沒有一定的標準答案。能夠堅定地長期持有,才是提升投資績效的良方。不可否認,多數的可觀獲利都是「等」出來的。

身為一個投資週期較長的主動投資人,我不追求短期暴發性的績效,而是以穩健的配置為目標,持續朝著提升被動收入的目標努力。

記錄投資報酬率是我早已養成的習慣,主要有兩個目的:第一,是跟自己比較。當績效不如預期時,試著找出原因並改善。

第二,是跟大盤比較。多數主動投資人都以擊敗大盤為目標,實際上是真的不容易,若績效長期落後大盤太多,就算是再怎麼有興趣主動選股,還是配置一定比例的0050會實在一點。

至於跟別人比較就不用了。投資最不需要的,就是跟別人比較。每個人的風險承受度不同、資金量體不同、投資週期不同。若這些都不考慮,就只拿獲利數字來比較,比贏了或輸了都沒有任何意義。投資自始至終是自己的事。該買哪一檔?何時可以買?何時要賣?這些答案都不是光聽別人講就能決定的,必須找出自己操作的邏輯,才是長久之道。

為什麼採用定期定額,而不是單筆投入的績效來比較呢?主要是因為多數人都是使用每個月的薪水進行投資,而非單次投入一大筆資金。雖以股市長期發展是向上的趨勢來看,使用單筆投入的績效往往會優於定期定額,但一次性的投入在實際應用上,是較難達成的。

我從2014年開始進入市場,做過當沖、試過融資也玩過期貨,花了5年左右在摸索如何簡單又快速地賺大錢。但在市場的教導下,我了解到越想要在市場上獲利,就越無法獲利;但當你一步一腳印地慢慢來時,獲利的模式反而默默地建立起來了。

我的存股資歷還不算太長,真正領悟到慢慢來比較快,並下定決心長期持有,是從2019的下半年開始。雖浪費了5年的光陰與幾十萬的金錢摸索,卻也遇到許多機運,例如新冠肺炎、俄烏戰爭、通膨升溫與聯準會強力升息等利空。

股票市場多頭的時間遠大於空頭。對價值型投資人而言,空頭市場是磨練心態的難得機會。但有時候想想我周圍的朋友,也同樣經歷了上述的利空事件,但為什麼他們不覺得那是機運,反而覺得是一場又一場的災難,甚至有人還因此受了重傷呢?其實唯有當投資組合與心態都準備好時,遇到空頭才會覺得那是機運,不易陣亡且能有耐心地選好股票買進。

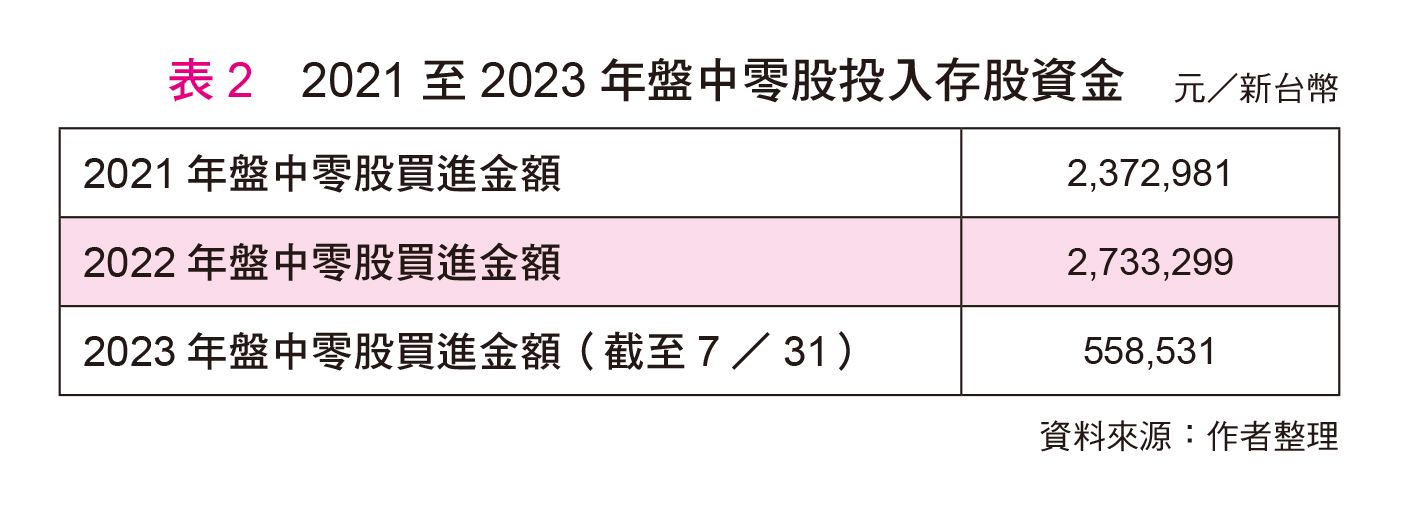

2022年間,多數股票是越買越便宜。當時不恐慌慢慢買進並持有的人,到2023年上半年應有很不錯的獲利,我就是其中之一。2022年我的盤中零股買進金額為2,733,299元,資金來源包括薪水與配息。此外,我在可承受風險的範圍內,開槓桿擴充資金。或許有幸運的因子在,但我更相信在某種程度上,機會要靠自己抓住。與其羨慕別人幸運,不如努力讓自己也成為幸運的人。

值得一提的是,雖然2021年是個多頭年,我仍在其中找到許多低基期的個股,並將資金投入。在不追高的原則下,即便2022年行情急轉直下,但在我持有的個股中,並沒有套在山頂上的窘境出現。2021年至2023年中零股買進的金額如表2。

我想表達的是,每個人在該打拚的時期,努力不斷提升自己的現金流。有了資金後,別老是想等股市崩盤才要進場。不是只有空頭年適合買股票,多頭年也有很多被低估的股票可以買。市場永遠都在,心態與資金先準備好的人,就有機會能早日為自己準備好退休金。

「老吳,你持有這麼多檔股票,為什麼不直接買投信發行的ETF(指數股票型基金)就好?」這幾乎是多數投資人見到我必問的問題。我想有幾種原因:

- 主動投資人對於每檔單一個股的操作較為靈活,也能針對較了解的領域布局。

- 不用擔心ETF溢價問題。每檔ETF都是透過追蹤指定組合的標的股票所組成。ETF在股票市場裡交易,稱次級市場。初級市場則是透過申購與贖回機制進行交易。在初級市場的交易價格為「淨值」,也就是ETF的真實價值。

大部分的情況下,次級市場的價格會與淨值收斂在一定的幅度內,但次級市場偶爾會有瘋搶的現象,例如除息前,次級市場的價格暫時明顯高於真實價值,此情況稱為溢價。例如某檔ETF淨值是15元,但在次級市場的交易價格為16元,若沒注意到此時是溢價的情況,等於買貴了6.7%。之後當次級市場的價格向淨值收斂,可以認知為買入的當下就賠了6.7%。 - 沒有ETF內扣費用的問題:ETF內扣費用包含了手續費、經理費、保管費與換股買賣周轉成本等,整體而言,約在0.4%到1.5%之間。內扣費用是從ETF的淨值中扣除。投資人須注意較高的內扣費用,長久下來也是影響獲利的重要因素之一。

- 對選股有興趣,想靠選股能力創造出大於平均值的額外報酬:主動選股的投資人,最重要的目標就是靠自身選股與擇時的能力獲得高於指數成長的額外報酬。對我而言,這是很有挑戰也很有趣的一件事,也已成為我的興趣之一。

除此之外,自己選股還可以針對低基期的個股進行布局。在一檔ETF當中,不論何時,總會有高基期與低基期的個股摻雜其中。若直接買入ETF,等於是不管高或低基期,一次買下全部,沒得選擇。我的想法是,既然可以透過股價與季線的相對關係知道股價基期的高低,那麼自己買,就能單純的買入那些低基期的個股。

以元大台灣50為例,其50檔成份股包含了受惠AI題材的廣達,其股價從2023年5月的86.8元,到7月底來到238.5元,四個月漲了175%。這種漲勢對於追求飆股的投資者而言,可能是短線獲利的大好機會,但風險與報酬往往是一體兩面。我是偏向保守的投資人,所以不會選擇在這個時段進場。

在買入的心態為長期持有的前提下,我喜歡買在下跌段或盤整區間,因為最終的獲利與持有成本息息相關。對於這種在短期間內一路創高的個股,我會盡量避開。在同時期的台灣50成份股,我就會選擇中租-KY、聯發科、台泥或國泰金等股價在季均線附近,甚至是低於季均線的個股。這些就是所謂相對低基期的個股。

當然,這是很直觀的初步判斷,建議投資人可以再依個股的財務狀況來決定。

本文摘自《自組ETF邊上班邊賺錢》/吳宜勲(老吳)/財經傳訊