年報酬率、投入時間不是決定複利威力的關鍵因素

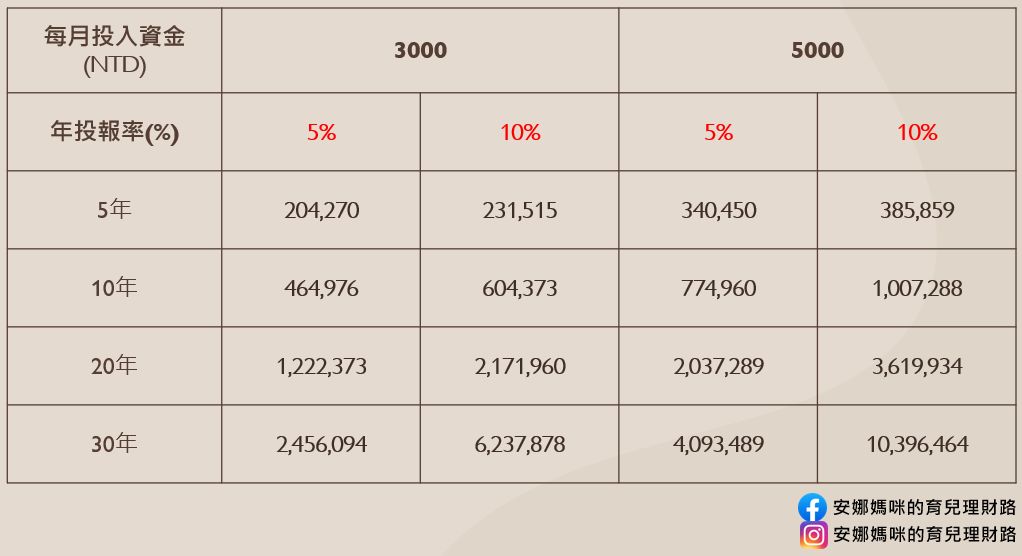

首先,我們來看看報酬率5%、10%在每個月分別定期定額3000、5000元下,20年後,你會發現就算你的年報酬率為10%,當你每個月定期定額3000且堅持20年後,你所累積的財富約為217萬台幣,而若你每個月投入的資金為5000且堅持20年後,你所累積的財富約為362萬台幣。(如下圖)

這個數字「362萬台幣」透漏的訊息是,362萬台幣還不足以支持你的退休生活,然而,你其實要達到年報酬率10%是不容易的。 (編輯推薦:一個人老後誰照顧?43歲退休的她連10年存50%薪水,將財產信託入住養生村!)

那你可能會說,我可以持續堅持30年,每個月定期定額5000,這樣我就可以累積到約1040萬。那你要思考兩件事情,第一件事情是30年後,你幾歲了、是不是已經超過自己退休的年紀了?第二件事情是,1040萬夠支付你未來的退休生活嗎?

1.每月投資的資金,才是決定複利威力的真正關鍵

這邊我將年投報率固定為5%,你可以發現當你將每個月定期定額金額拉高到30000,20年後,你可以累積到約1222萬的財富,甚至,若你很努力將自己每個月可以定期定額的金額拉高到50000,20年後,你可以累積到約2037萬的財富,我想這樣離你財富自由的目標會更近很多。

2.提高自己可以投資的金額

可能很多人會說我一個月才賺3-5萬,我要怎麼一個月可以定期定額3萬呢?

如果你一個月的收入是3-5萬塊,你要可以每個月存下3萬元,確實非常不容易,這時候,你該應要為了自己可以早日達成退休理想而努力,你可以充實自己、投資自己,讓自己在本薪上面可以增加,或者,去找兼差的工作,想辦法來增加自己的收入提高自己可以投資的金額。這就是現實,我們必須正視且面對。

3.儲蓄率會大大影響你累積財富的速度與退休的時間

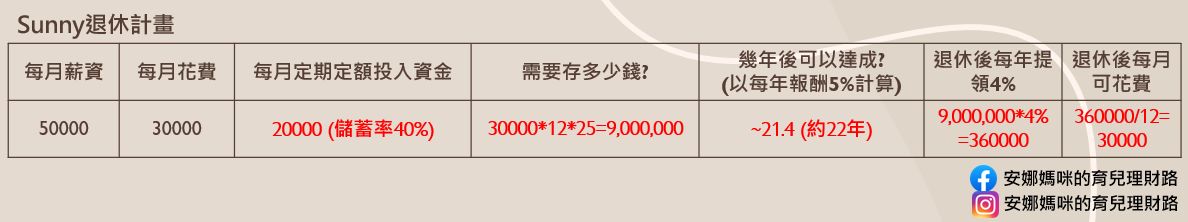

由下表可以知道儲蓄率大大影響你可以退休的時間,若Sunny他每個月可以將自己的收入存40%,那Sunny可以在22年後順利退休,若Sunny可以更努力地想辦法降低開銷讓自己的儲蓄率提高到50%,那Sunny就可以將自己的退休時間往前拉到17年後。

【試算】儲蓄率與退休時間的關係,這是怎麼計算出來的呢?

其實很簡單,假設Sunny每個月的收入是5萬元,然後他每個月的開銷是3萬元,那Sunny每個月實際上可以存下2萬元(儲蓄率40%),那什麼時候Sunny可以達到財富自由(每個月的被動收入=每個月的所有花費)退休呢?

我們要先計算Sunny,需要存到多少錢後,才可以用其累積到的財富,每年提領4%當作生活開銷(3萬)呢? 那就是3萬╳12(一年12個月)/0.04=3╳12╳25=900萬

那幾年後Sunny可以存到900萬呢? 假設Sunny年頭報率為5%,每月定期定額2萬,那Sunny會在約21.4年後存到約900萬元。

本文授權轉載自「安娜媽咪的育兒理財路」 原文出處/每月定期定額3000、5000,其實20年後你不會財富自由

作者簡介:安娜媽咪,育有二寶、偶爾在家上班的半導體工程師,時常於臉書和個人部落格分享關於兒童數感 、兒童理財 、英文伴讀 、價值投資與親子旅遊等話題。 點我看《安娜媽咪的育兒理財路》臉書粉絲專頁