台股6檔季配息ETF,分別有1、4、7、10月除息的永豐台灣ESG(00888);2、5、8、11月除息的比較多,如中信關鍵半導體(00891)、中信小資高價30(00894)、富邦特選高股息(00900)以及國泰永續高股息(00878);3、6、9、12月除息的則是中信綠能及電動車(00896)。 (編輯推薦:那年被資遣…夫妻奮力存700張金融股、年領70萬配息:存股,是不要為了生存而將就)

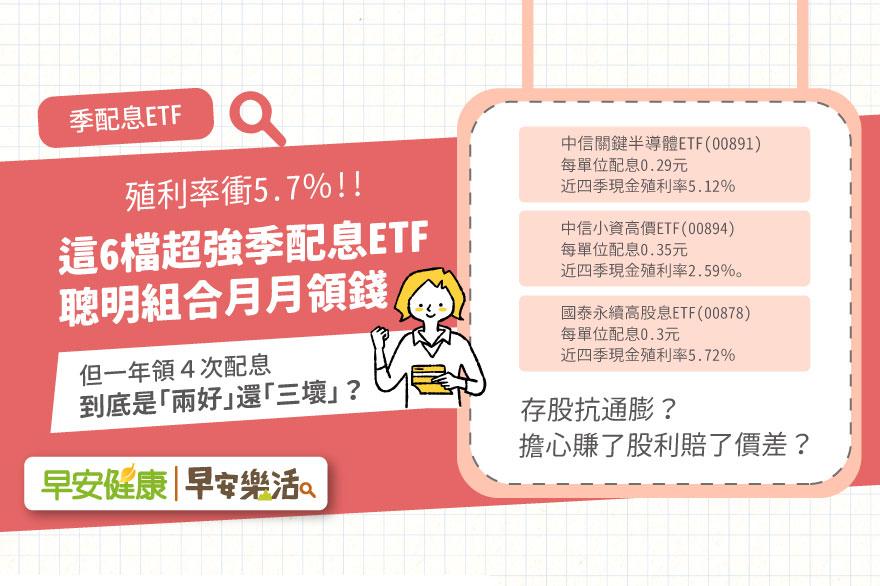

上週剛除息!3檔季配息ETF現金股利曝,近四季現金殖利率衝5.7%

以同樣在上週2月22日除息的幾檔ETF來看,首先中信關鍵半導體ETF(00891),每單位配息金額0.29元,以除息前股價16.41元計算,單季現金殖利率1.77%,近四季現金殖利率5.12%;中信小資高價ETF(00894),每單位配息金額0.35元,以除息前股價15.81元計算,單季現金殖利率2.21%,近四季現金殖利率2.59%。

再來則是素有「國民存股型」ETF之稱、國內首創季配息機制的台股ETF國泰永續高股息ETF(00878),每單位發放0.3元現金股利,除息前股價19.75元,當季現金殖利率1.52%,近四季現金殖利率5.72%。看了這些數據,你也對季配息ETF感到心動嗎?先來了解一下優點與注意事項! (編輯推薦:0050比台積電、金融股還要穩?完勝大盤的無腦存股法,年報酬率衝上40%)

季配息ETF優點1:領到股利再投入,一年領4次執行4次!

首先,每一季都可以領配息,或許會讓人有種成就感,這時可別拿來犒賞自己就亂花,將領到的股利再繼續投入買進,更可以達到複利的效果,將領到的股利疊加上去,對比一年只領一次股利的人,股利再投入的動作只能執行一次,若選擇的是季配息,投資人一年有4次執行紀律的機會,可望增添複利效果。

季配息ETF優點2:有望避掉1.91%二代健保補充保費

另外,投資人只要參與除息,只要單筆股利達2萬以上,就會被課徵1.91%二代健保補充保費,保費將直接在股利中扣除,而季配息讓配息分配到更多次來領,有機會可避掉二代健保補充保費。

挑選高股息、高頻率配息的ETF,在市場變化十分快速的今天,至少有股息作為出場的保護,投資人可透過ETF來參與台股的長期趨勢,同時透過看的見、摸得著的股利來提高投資的勝率。

季配息ETF也有風險!這3件事要先釐清

首先要釐清的迷思是,配息並不是憑空掉下來的額外好處,可以理解為公司拿錢出來分給大家,股價會因此下跌,會有股價上的損失。而許多投資人期待的填息行情,其實不一定保證發生,理由是ETF底下可能包含了30檔的股票,有太多變因影響著ETF的價格。

也因為將配息當作「多拿的」的這個誤會,讓很多投資人低估了ETF的成本與風險,用「反正放著有股利可以領」的想法,逃避面對資本利得(股價)的損失。購買配息型的產品,應先做好心理準備,拿到利息之餘,股票能保本就不錯了,總歸一句話,要有「填息」才有用。

而ETF能有漂亮的投資報酬率,很多都是基於拿到的配息要放進去滾利,如果投資人沒將再投進去,則以本金來看的投資報酬率其實並不高,且這個報酬率尚未扣除管理費、保管費,像是頻繁換股會導致成本變高,0.3%證交稅會吃掉投資人的獲利。

此外,若經理人操盤是以追求漂亮的高配息為目標,則也會有很大機會犧牲部份資本利得,因為選購股票時,可能會買到股票在除息前的價格高點,而當要換股時,又遇到股票尚未填息的價格低點,增加了交易成本又得買高賣低,資本利得的損失影響了最終的總報酬率。

季配息ETF真的適合你嗎?先了解自己的投資規劃

對於不想費心頻繁進出股市的投資人來說,季配息的ETF型商品可以是一個不錯的理財工具,至少報酬率高於定存,且只要足夠了解隱藏的成本,配息就是一種獲得即刻現金流的方法,而這正是季配息、高配息產品在台灣之所以如此受歡迎的原因,因為台灣相較於許多歐美國家,退休金是往往是不夠用、令人不安的,所以台灣的投資人很高的比例是想要更進一步的進行這類持續有錢進帳的規劃,或視作強迫儲蓄的方法。