追求財務自由的人,其實是想透過金錢買回自己人生的時間,讓自己擁有絕對支配時間的權利,而不是為了生活做一些自己不想做的事情。 (編輯推薦:捨國泰金、買富邦金!退休老師年領股息280萬元,4個存股訣竅大公開)

你的財務自由數字:4%法則

簡單來說,財務自由的境界就是提早在法定退休年齡前完成財務獨立,至於要不要工作,則是個人的選擇。我們可以說,財務自由其實就是提前退休的時間點,並且透過財務獨立讓工作變成一種選項,而不是必須。因此,不妨先思考要如何達成財務獨立,如此就能規劃出方向,當作我們的退休目標。

而目前最廣為流傳的財務獨立法,正是「4% 法則」。4%法則又稱為「4%提領率」,為了要達成財務獨立,必須讓資產取代薪水來支應我們的日常生活。在此狀況下,不可或缺的正是一筆現金流,更常聽到的說法就是「被動收入」。因此,提領率所代表的意義,便是把資產賣出換成現金使用,也就是讓錢滾出的錢變成我們的生活費。 (編輯推薦:65%退休勞工的勞保年金領不到2萬元!為何他可月領4.9萬元?滿足3關鍵才有)

這裡舉個實際例子讓你了解4%提領率的運作方式:

YP目前有1,000萬的資產,根據4%提領率計算可得出1000×4% = 40。他可以將1,000萬的資產,在退休第一年賣出40 萬當作生活費;而往後的每一年,則是根據通貨膨脹指數,調整提領(賣出)的金額,比如通貨膨脹率為2%,則隔年就需賣出40×1.02=408,000。

反過來說,累積1,000 萬的資產,就是每年需要40 萬生活費的投資者的退休目標金額。由此,我們可以透過以下幾種方式計算財務獨立的數字:

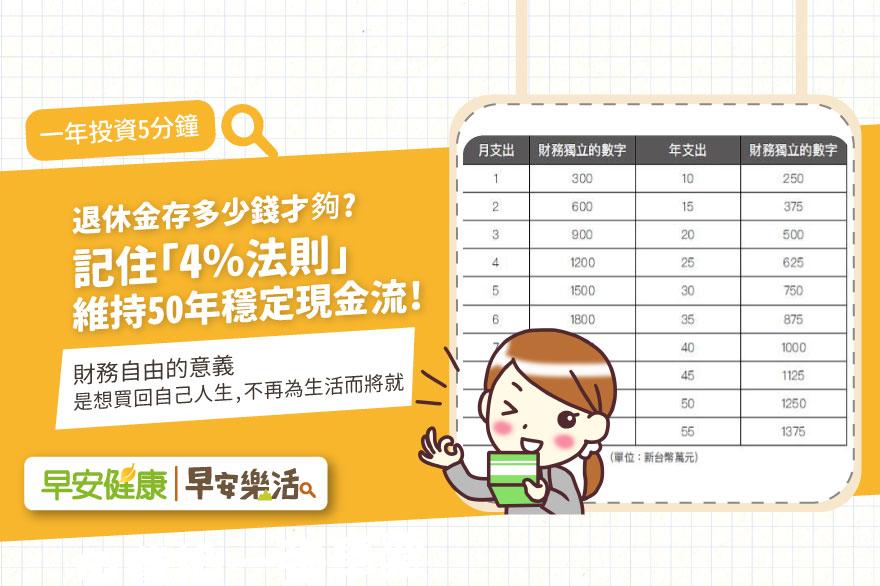

年支出/4% = 財務獨立的數字

年支出 × 25 = 財務獨立的數字

月支出 × 12 × 25 = 財務獨立的數字

月支出 × 300 = 財務獨立的數字

如果想計算未來的退休目標金額,簡單預估每月的生活費用,你就可以採用月支出 ×300 的公式計算。

藉由表6-1 的簡單計算,你會發現財務獨立並沒有想像中那麼遙不可及。

依照台灣主計總處統計108 年受雇員工的年收入,中位數為49.8 萬元。也就是說,你只要累積約1250 萬的資產,就能藉由資產所帶來的現金流,邁向財務獨立的生活。 (編輯推薦:一個人老後誰照顧?43歲退休的她連10年存50%薪水,將財產信託入住養生村!)

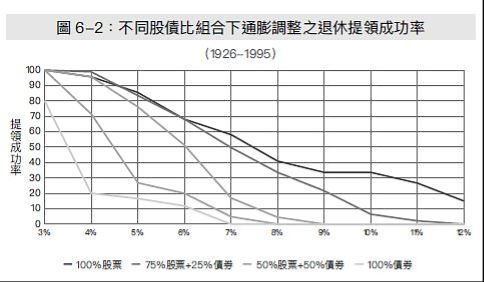

4%法則目前能追溯至最早的起源是來自於美國財務顧問威廉‧ 班根(William P. Bengen)在1994 年發表的研究。他採用50%〜 75%的股票比例加上剩餘比例的債券組合,透過每年再平衡回測過去美國市場1926-1976 的實際提領過程。得出的結論是:年齡60–65 歲的退休人員,如果搭配50/50 股債配置,採用4%的提領率會是安全的。根據他的研究結果,4%的提領率最少可以讓此現金流維持33 年;而大多數的情況可維持至50年,對於60 歲退休人員的預期壽命來說非常足夠。

班根所採用的投資組合與理念,正是此書所提及的長期指數化投資加上資產配置。這也就是說,不論是資產累積階段還是退休提領,指數化投資一直都是你我最佳的投資策略。而在1998年美國學者發表的研究中,採取與班根類似的模擬4%提領方法,將回測的時間增加至70 年(1926〜 1995),點出採用50%股票以上的投資組合,在連續30 年實行4%提領率的成功機率將高達90%,進一步讓4%法則廣為人知。

儘管以上兩篇研究是以美國市場作為主體,但我們依然可以採用此方式當作退休目標金額的參考。因為我們採用的指數化投資,將是更為分散的全球多元化配置,透過預估生活支出搭配4%法則,將能協助我們計算出目標金額,一步一步透過指數化投資向前邁進。

除此之外,你也可以透過4%法則協助父母或身邊親友們進行退休財務健檢,因為他們有極大的機會將比你更早面臨退休的階段。

本文摘自《一年投資5分鐘》/ 陳逸朴(小資YP)/遠流出版