一家四口想換房,第二次買不同人名下,真的有差嗎?

摸著肚子裡的二寶,秀英終於忍不住和先生宥廷攤牌,家裡要換大一點的房子,目前八坪一房一廳的格局,已經塞不下未來的一家四口。再者,當初兩人結婚就已經有共識,目前的局限空間只是過渡期,多存一點錢,未來再換一個理想的房子。

結婚七年了,每每秀英提出換房的想法,都被打回。宥廷心裡打著搬回老家的算盤,嘴裡卻用房市不好、多存點錢等各種理由打槍,儘管秀英也不是不知道老公以拖待變的盤算,但面對那句半哄半騙的「不然我們再等等」,也狠不下心來拒絕。於是這一等,一路從兩人世界等到一家三口,現在眼看又懷了二寶,為了孩子,也為了自己,秀英終於拒絕再聽宥廷的敷衍之詞,下了最後通牒:「我們必須在二寶還沒蹦出來前,找到房子!」 (編輯推薦:自住→出租,3倍稅金嚇到腿軟…房東都怕房客報稅,原來學會這招還能幫租金打折)

幸好,宥廷也知道自己理虧。一番激辯後,在宥廷的心虛及秀英一反常態的強勢下,兩人取得換房共識。

此時,另一個問題又來了。一同分攤房貸的秀英,為了給自己多一點保障,央求丈夫這一次房屋登記掛自己名下。這樣一人一次,好像也沒什麼不公平?但宥廷卻表示,只能買在自己名下,不然土增稅就不能退稅了。這讓秀英十分困惑,買在不同人名下真的有差嗎?還是,這只是老公的一面之詞? (編輯推薦:年薪是男友2倍,為結婚辭職搬家值得嗎?呂秋遠:給每個女人的10個婚前問答)

土地增值稅是什麼?

為什麼會有土地增值稅?簡單來說就是我國平均地權裡所謂「漲價歸公」的精神,你不是憑自己本事讓土地價值上升的部分,政府就要課徵稅費,讓利益回歸全民。

- 土地增值稅=土地漲價總數額*稅率-(累進差額)

- 土地漲價總數額=申報土地移轉現值-(原規定地價或前次移轉現值*台灣地區消費者物價總指數/100)-(改良土地費用+工程受益費+土地重劃負擔總費用+無償捐贈公共設施用地)

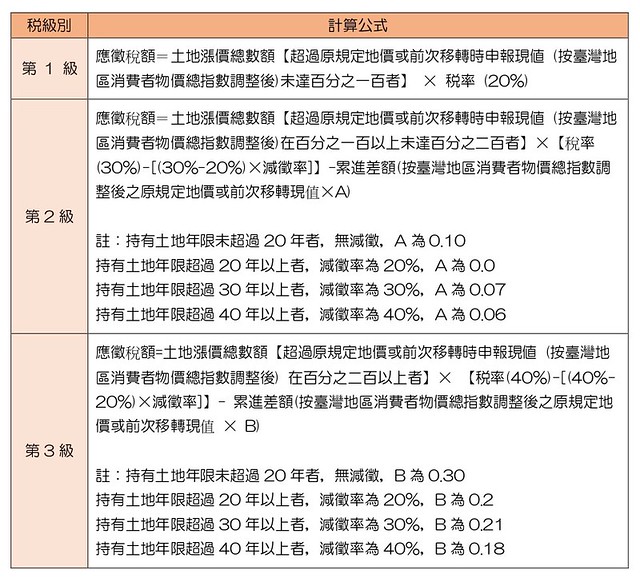

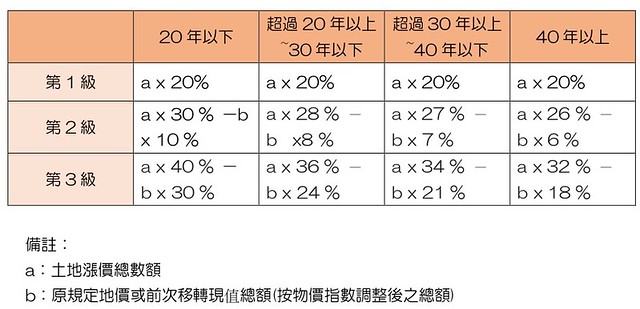

- 持有土地20年以下者(不含20年):按土地漲價總數額累進計算×20%、×30%、×40%

- 持有土地超過20年以上者(不含30年):就其土地增值稅超過原規定地價或前次移轉現值部分減徵20%

- 超過30年以上(不含40年):減徵30%

- 超過40年以上:減徵40%

◆稅級別第一級:土地漲價總數額超過前次移轉現值總額未達100%的部分。

土地增值稅=土地漲價總數額*20%

◆稅級別第二級:土地漲價總數額超過前次移轉現值總額100%未達200%的部分。

土地增值稅=土地漲價總數額*30%-累進差額(以消費者物價指數調整後之原規定地價或前次移轉現值*0.1)

◆稅級別第三級:土地漲價總數額超過前次移轉現值總額200%以上的部分。

土地增值稅=土地漲價總數額*40%-累進差額(以消費者物價指數調整後之原地價或前次移轉現值*0.3)

土地增值稅試算 (→ 點此前往)

資料來源:財政部稅務入口網

因此,由前面公式來看,稅基「土地漲價總數額」簡單的舉例,就是賣房子時,可以用本次移轉公告土地現值(今年1月1日政府公告的數字),減去前次申報移轉現值或原規定地價(當初房子過戶後謄本上的數字)經物價指數調整後的數字為基礎,再減去你有付出辛勞而讓土地升值的其他部分。用前面算出的稅基,去乘以規定的稅率,就是土增稅要繳的錢。

另外,因為稅基是加減的遊戲,自然有人把腦筋打到了想辦法降低前項(申報移轉現值)的念頭。一般來說,雖然可以自行申報土地移轉現值,但自己報數字若是低於當期公告土地現值,政府是可以照價收買的。白話就是:既然你認為土地價值這麼低,那老子就用這金額買下你的地,所以真的別亂填。

稅捐機關能夠接受的申報移轉現值,通常是三種:

- 公告土地現值:為每年1月1日地政機關公告之每平方公尺土地現值。

- 當前次移轉現值高於當期時,依前次移轉現值金額當本次申報移轉現值。

- 載於買賣合約的土地實際成交價格。

好端端的,為什麼要調高本次移轉現值?其實這裡面眉角很多,拿上面第二種情況來說,這樣的做法優點是,賣方雖然同樣不用繳土增稅,但是買方就能在未來移轉時,減少土增稅。

小屋換大屋可以節稅?

提到土增稅,常有人說以小換大或小屋換大屋可以省稅,其實這就是在講所謂的「 重購退稅」。也就是說,換屋如果符合條件,可以退回賣出舊房子繳納的土地增值稅,省下一筆錢。

那有人就想問了,一定要以小換大才能退嗎?其實這裡講的大和小指的並不是「實際坪數」,而是 新買房屋的土地移轉現值總額,必須「超過」賣舊屋的移轉現值總額扣除所繳納土地增值稅,才能退稅,且 最高只能退到上次土增稅繳納金額。

舉例來說,老王出售自用住宅100萬,繳增值稅20萬,隔年看上三棟新房,想選一棟:

- 第一棟,土地公告現值130萬:130萬-(100萬-20萬)=50萬>20萬 所以,土增稅的重購退稅可以退20萬。

- 第二棟,土地公告現值90萬:90萬-(100萬-20萬)=10萬 所以,土增稅的重購退稅可以退10萬。

- 第三棟,土地公告現值75萬:75萬-(100萬-20萬)=-5萬<20萬

所以,土增稅的重購退稅無法使用。

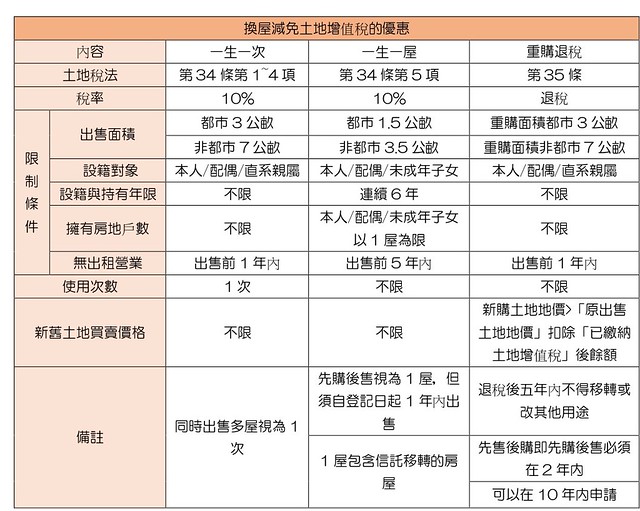

讓我們來看看,重購退稅包含的其他條件:

- 出售後重購土地須同一性質(賣自住買自住、賣自耕農地買自耕農地……)。

- 買房子和賣房子,土地登記名義人是同一個人。

- 地上房屋須為土地所有權人或其配偶、直系親屬所有,並辦好戶籍登記。

- 舊房子簽約買賣之前一整年都沒有出租或營業。

- 新房子的都巿土地最大適用面積是3公畝,非都巿土地最大適用面積是7公畝。

- 不管是先賣再買或先買再賣,期間都必須在2年以內。

目前修法後申請退還已納土地增值稅,請求權時效已延長為10年。特別要提醒的是,除了以上七點(加上前述:新買房屋的土地移轉現值總額,必須「超過」賣舊屋的移轉現值總額扣除所繳納土地增值稅,才能退稅),土增稅的重購退稅對新房還有一項特別要求: 重購退稅的土地從買入後5年內,都必須作自用住宅且有戶籍登記,不能改變用途、出租他人或遷出戶籍,也不可以移轉他人,即使是夫妻之間贈與都不可以,否則就會被追繳原退還的土地增值稅。

回到前面的案例,由於土增稅的重購退稅,條件要求 兩次買房所有權人都是同一人,宥廷說的新房也要買在自己名下就來自這個原因。除非宥廷先利用夫妻贈與,把第一間房過到妻子秀英名下,再來買賣房子,否則第二間房買在秀英名下,確實會少了重購退稅的機會,但這個問題當然是在 有稅可以退的前提下。如果第一間房在蛋黃區,第二間房在蛋殼區,還真的是要仔細算一算。

再者,方法雖然有,還是要提醒,稅法都是牽一髮動全身,雖然夫妻贈與可以申請「不課徵(遞延繳稅)」土地增值稅,還是會有契稅、印花稅、登記規費、代書費……為了安全感到底值不值得這樣做,可能還是得把計算機拿出來算一算。

土地增值稅也有「自用住宅」優惠?

前篇提到地價稅有自用住宅的優惠稅率,那麼有人就想問了,土增稅也有嗎?答案是有的,土增稅的「自用住宅用地優惠稅率」是10%,分別有所謂的「一生一次」以及「一生一屋」。

- 「一生一次」適用條件

- 土地所有權人出售前一年內未曾供營業或出租之住宅用地。

- 地上之建物須為土地所有權人或其配偶、直系親屬所有,並已在該地辦竣戶籍登記。

- 都市土地面積未超過3公畝或非都市土地積未超過7公畝部分。

- 限一生一次。

- 自用住宅建築完成1年內者,其房屋評定現值須達所占基地公告現值10%。

【隱藏版優惠】

除了上述五點,一生一次還有一個行內人暱稱的「隱藏版優惠」。

一生一次雖然有限次數,卻沒有限一次只能一間,所以如果你是個大地主,同時擁有多戶自用住宅房屋,且都符合自用住宅條件,可以規畫在同一天簽訂買賣契約,同一天到稽徵機關申報土地增值稅,只要面積加總在都市土地3公畝或非都市土地7公畝的範圍內,就可以同時適用自用住宅優惠稅率。

「一生一屋」適用條件

- 「一生一次」已經用掉。

- 出售都市土地面積未超過1.5公畝或非都市土地面積未超過3.5公畝。

- 出售時土地所有權人與其配偶或未成年子女,無該自用住宅以外房屋(包括土地所有權人與其配偶及未成年子女信託移轉之房屋。)

- 出售前持有該土地6年以上。

- 土地所有權人或其配偶、未成年子女於土地出售前,在該地設有戶籍且持有該自用住宅連續滿6年。

- 出售前5年內,無供營業使用或出租。

另外,一生一屋如同重購退稅,也 可以先購後售,但必須在1年內賣掉舊屋。

換屋族土增稅三大優惠比一比

如同表格所示,土增稅的重購退稅並沒有次數上的限制,但一生一次一人只能用一次,而一生一屋條件相對嚴格,所以是不是一買房就要用掉一生一次,其實可以先看看有沒有重購退稅的機會,進而判定是否要保留一生一次的機會,留作日後安排最有利的節稅規畫。

土增稅隨堂考

問題:

Q1:房子是爸媽贈與移轉給小孩,也可以用一生一屋土增稅的自住優惠嗎?

Q2:重購退稅一次只能使用一間房?

Q3:要使用一生一次,本人、配偶或直系親屬需要設籍在房子裡多久?

Q4:為了使用一生一屋,可以把部分房子先放在信託下嗎?

Q5:只要小房子換大房子就可以重購退稅?

答案:

A1:不可以,贈與非出售

A2:錯,只要條件符合且面積加總在限制內,也可以同一生一屋一樣,同時退好幾間

A3:如果是先賣再買,只要在簽約買賣前設好戶籍就可以了;如果是先買再賣,買新房屋時,舊屋要符合自用住宅的條件,包括設有戶籍

A4:不可以,房屋間數會合併計算

A5:不一定,要看新買房屋的土地移轉現值總額是否「超過」賣舊屋的移轉現值總額扣除所繳納土地增值稅

本文摘自《房市神秘客帶你看穿不動產裡的詐:買房路上,你必須懂的31個人性陷阱》/ 傅恪恩(房市神秘客)/方智