-

台股在2020年後半段開始,指數不斷創新高,市場熱度越來越高,台股證券新開戶的比例也持續創高。街坊鄰居同事朋友通通都在討論股市,fb或是Instagram都可以看到許多人在吹噓自己的績效有多棒多棒,台灣今年GDP的展望也非常好,看起來市場就是一片欣欣向榮。

這股熱潮持續的時間非常長,讓人又開始忘記了股市的風險,於是乎聽到越來越多人借了信貸或是利用理財型房貸跟銀行借錢去追逐熱門股,甚至是融資開到滿,槓桿開到最大,冀望人生能夠靠這次徹底翻轉。

不過5月時台灣疫情看似失控,大家憂慮封城的可能性升高,經濟活動蒙上一層陰影,造就當時幾天的台股恐慌性大崩盤。短短幾天把好幾個月的漲勢都跌掉了,許多人在市場一片樂觀的時候融資all in,認為就算股市回檔,也是緩慢的下跌,很有自信跑得掉,卻栽在那時疫情的股市大回檔,不止獲利回吐,連本金也虧損光,甚至還要落得被券商追繳的慘況。

另外最近網路上一堆鼓吹無本當沖的老師跟社團,在加上政府對當沖客的證交稅率減免,都讓當沖交易量不斷升高。

當然一定有當沖的高手,能夠長期穩定在市場獲利,但是更多是在去年大多頭時候賺了一點錢,就過度膨脹的投機客,沒有風控意識的狀況下,槓桿開太大,結果盤中想要抄底長榮跟陽明這幾檔航運熱門股,卻沒想到尾盤下殺跌停鎖死,導致無法當天沖掉手中部位,但是手中根本沒有足夠資金可以交割,於是乎就違約交割,這對未來在個人金融的信用影響很大,舉凡房貸跟信用卡申請等等都會有所限制。

從這幾天證交所公告的違約交割金額大幅上升,我們就可以知道又有很多人被抬出場了。

這種故事不斷在股市中重複上演,人性總會在行情大好之際忘記風險。

還記得2018年有所謂台指0206期權大屠殺事件(事件發生原因可以參考文末連結),一夕之間,讓許多人破產,這件事情還歷歷在目,結果去年的大多頭,又讓很多人忘記所謂風險控制的重要性,這波疫情爆發,不少融資的股民們也直接畢業,另外許多去年紛紛冒出頭的少年股神,最近也都消聲匿跡了。

當然,股市要賺大錢,適當的槓桿不是壞事,但是必須建構在適當的風險控制上,將全部的資金去追逐風頭上的熱門股,當然有可能讓我們達成可觀的倍數獲利,但是跑得不夠快,就有可能是最後接棒的小老鼠,套到深處無怨尤。

要能成為長期的贏家,重點是要讓自己手上不管什麼時候都還有籌碼。一次all in,雖然的確有暴利的可能,但是在勝率不是100%的狀況下,可能是什麼都輸光了。

投機、投資並行的「兩杯水投資法」

風險控制可以非常複雜,但也可以非常簡單,最重要的準則就是要讓我們時時刻刻桌上都有籌碼,而兩杯水投資法,就是一種最簡單的風控方法。

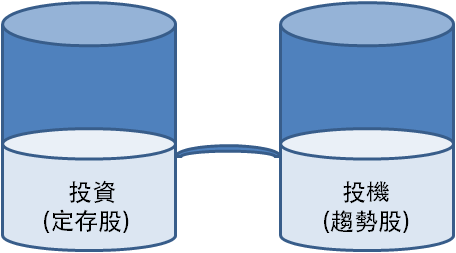

什麼是兩杯水投資法呢?其實非常簡單,我們可以想像我們將兩個杯子中間打洞,然後中間用一個管子相連,接著將水分別倒入兩個杯子中,然後根據學生時代學的物理學,我們最終會發現兩杯水的水位會處在一個一模一樣的水位而平衡。

這兩杯水一個叫投資,一個叫投機;或者換個更簡單的形式,一個叫長期定存股,一個叫趨勢波段股。

接著我們將中間的管子給關閉。之後, 我們從定存股領到的配息,都會持續買入定存股,也就是我們會將股息的水分給倒入投資的這杯水中。

而另一杯水,注入的則是我們透過一些技術分析或著是籌碼分析所賺到的波段財,當然如果波段操作有虧損,則這杯水的水就會被抽走。

- 如果有額外的資金活水要注入,則一樣等分成兩份之後,再分別倒入兩杯水杯之中。

- 兩杯水平常都保持獨立運作,不過當投機這杯水的水位高於投資的水位的時候,我們就把中間的管子再重新打開,這時候投機的水位會流入投資的水位,直到水位又恢復平衡,這時候我們再把管子給關起來。

- 而如果投機這杯水的水位低於投資水位的時候,我們則保持連通管是關閉的,我們只能想辦法用原有投機這杯水中的水再去滾出更多的活水來注入,而不能使用投資這杯水的資金。

只要利用這樣的方式,我們就能保持 至少有一半的資金追求的是長期穩定發放股息的穩定資產,而另一半才是用來追逐價差的投機股。

兩者平常是完全隔開的,所以當我們追求投機的資產遭逢虧損,我們也不會動到投資這杯水的資產,不過當我們投機賺到的部位高過投資的部位之後,我們就會將投機的資產再平衡到投資的資產上,加速長期投資部位的資產累積,藉此在報酬率跟風險取得一個平衡。

另外,如果我們發現,如果投機這杯水不斷的在減少,可能就要思考看看是否我們不適合操作這種低買高賣,在股市殺進殺出的投資方式,那麼我們就可以試著考慮轉型成主要以長期投資定存股為主的資產累積方式。

勳仔本身台股的投資風格也偏向這樣的兩杯水投資法,我會建構一些跟民生必須相關的高殖利率定存類股,這種股票基本上買進之後,就會一直持有,追求的是每年的穩定配息,縱使股市近期大幅波動,也不會賣出這部分的資產。

而另一部分,勳仔還算年輕,所以也會願意冒一點風險來賺取風險財,所以會利用技術分析跟籌碼分析,再觀察類股的資金流動,配置另一部分在近期的趨勢股,或是成長股。這類型的股票往往有機會創造出比較顯著的報酬,不管另一方面,也往往伴隨較高的風險,在這波台股暴跌中,應該更可以體會這種波動性。

利用這樣的方式,我們可以ㄧ直保有一半的長期穩定成長資產,而只將資產的一半做高報酬高風險的投機操作,因為有一半穩定的長期投資部位,可以讓我在股市崩跌的時候,還是可以理性的面對市場,甚至趁機撿點便宜,而不會隨著市場而情緒起伏,做出錯誤的決策。

當然配置比例多少可以因人而異,重點是要讓我們記住,時時刻刻要對市場保持敬畏,「先想風險在去追逐報酬率」,維持手中一直擁有籌碼,才能在尋找財富自由道路迷路的時候,還能就近找到另一條道路,而不是一下跌回原點重新開始。

免責聲明:本篇文章僅就公開資訊進行主觀分析,僅供投資朋友參考,不應當做投資依據,投資朋友仍然需要根據自身風險承擔能力作為投資判斷,盈虧自負。

參考資料:

本文獲「勳仔的理財小角落」授權轉載。 原文出處連結請點此

作者簡介:勳仔的理財小角落,一位平凡工程師追求40歲自由人生的心得分享,以「小資族的免費理財知識充電站」為主題,成立部落格、臉書粉絲專頁,提供讀者接收最新的理財文章資訊。 →勳仔的理財小角落FB專頁