對策3:投資的秘訣!時間財和機會財的規劃不可少

標準普爾推出的四宮格是研究了許多的財富穩固家庭的理財之道的結論和建議,但可惜的是缺乏實際的作法和策略。然而可貴的是,它提供了一個很好的概念和藍圖。一般家庭和個人如果能依循這個藍圖和概念,再佐以實際的策略和可行的方法,就能循序漸進規劃出好的財富堡壘和退休人生。

重點在財富占比4成的「保本的錢」、和占比3成「生錢的錢」的實際作法。我多年理財和投資的經驗是自創的時間財VS機會財規劃,和一套股票和債券的標的物選擇與進出場時機規劃。

所謂保本的錢主要是債券的投資。生錢的錢是股票的投資。股債是資本市場最重要的兩大資金池。兩者具備平衡的作用,像是翹翹板的性質。股價屬於風險性資產,債券是非風險性資產,兩者在風險屬性上正好相對。所以當股市風險上升時,市場資金會撤出流往債市避險;但當風險下降時,資金又會從債市撤出流向股市,這種資產風險特性造成了股債價格的上漲下跌不同步的翹翹板現象。

但長期而言,如果把時間拉長到十到二十年,股債會同期地出現價格升高的現象,盡管短中期股債的價格都可能因為各種不同情況下跌或上漲,但長期走勢是同步持續向上。這種情況叫做股債的市場報酬率。一般而言,美股和美債的市場報酬率是最穩定的。1985年來大約每年是6~8%。這種報酬的產生來自幾個方面,包括:股息和債息的收入,資本利得的累積。

宏觀環境下,貨幣是無限量一直產生,但股票和債券畢竟有一定的發行數量的限制。在通膨的推升下,股債自然也會產生一定的逐年報酬率。所以懂得投資的人,一定會把錢放在股票和債券這個有價證券上,而不會放現金被物價侵蝕。

但是,股票和債券的投資屬性不相同,股票著重於資本增值,債券著重於債息收入,也就是買股票看重的是股價的上漲,但債券看重的是保本和利息。所以依此,我創造出時間財和機會財的投資方法,以對照標普家庭四宮格給大家更明確可行的方式。

機會財著重於時機上,進出場時機很重要;時間財是以時間創造財富,完全沒有進出場時機的問題。

進出場時機涉及到兩種投資思維,第一是趨勢性投資,其次是波動性投資。進出場時機點適用於趨勢性投資,也就是著重於價格的上漲和下跌的趨勢,採取上漲趨勢中買入,但下跌趨勢賣出,或是下跌趨勢放空的策略。波動性投資就不管上漲或是下跌,著重波動,用時間運用波動產生的價差,賺取價格波動和時間關係下的平均成本策略。簡單的例子就是基金的定時定額投資的平均成本法。平均成本法也就是時間財的實際應用方式。

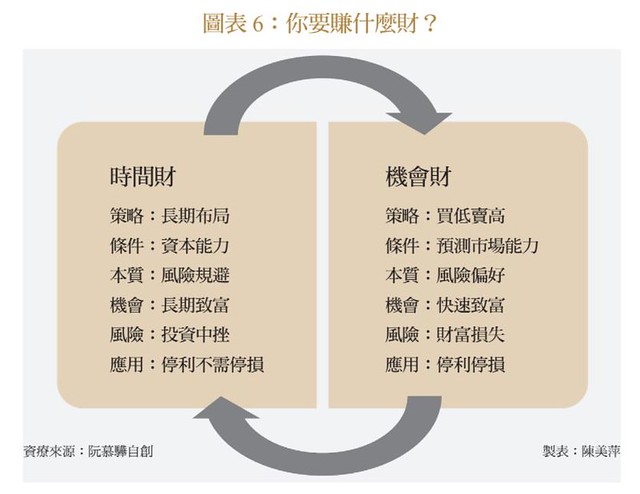

時間財和機會財,我創造出策略、條件、本質、機會、風險和應用六個面向,提供完整的思維和方法。

- 策略上,時間財著重長期投資,機會財著重買低賣高;

- 條件面上,時間財著重資本能力,口袋愈深的人愈適合,但機會財給小資族參與的機會,但需要學會預測和看懂市場的能力;

- 本質面上,時間財是運用時間規避波動風險,但機會財正好是找抓波動賺取高低價差;

- 機會面上,時間財需要時間可以長期致富,但機會財要的是快速致富;

- 風險面上, 時間財沒有太大風險,但不可以中斷投資,要堅持走完;機會財則有快速財富損失的可能;

- 所以,時間財的應用面上著重停利不需停損,但機會財既停利也要停損。

有錢人通常是靠資本利得有錢的,資本利得主要來自於土地、房產和股票,房地產是時間財,股票是機會財,善用這兩種財的工具,就能財上生財,財源廣進。

本文摘自《錢要投資賺到退休賺到自由健康》/阮慕驊(知名財經節目主持人)/天下雜誌出版