提早思考退休對策

規劃老後退休金要提早有系統的進行,目的在早一點達到財富自由。如果能達成不靠薪水收入,依靠投資收入就可以滿足生活支出所需,大體上可以叫財富自由。

一般來說,退休有幾種收入的可能:其一是勞退和勞保;其二是企業退休金,這不是人人都有的;其三是自己累積的退休金。如果所有管道的退休金可達到退休前的月收入,就達成了所得替代百分之百的目標。

為達成目標,提早規劃是必要的。此外,勞保和勞退並不見得是看得到拿得到。主因是勞保年金受到台灣人口結構和利率的變化影響,已呈現入不敷出的情況。未來有可能勞保不保。

對策1:提早找出退休規劃的對策,先從個人財務管理思考起

有了錢做什麼?沒有錢有差嗎?人生到底追求什麼?

投資前,先學會理財本質,這是最基本的。不會理財,沒第一桶金如何投資?觀念決定一生的成敗。理財和投資是一連串的觀念和方法。思考是一件很重要的事。

理財重要?還是投資重要?理財是投資的前端,理財好才有能力投資,正所謂先理出第一桶金。

巴菲特雪球理論裡的雪球,也就是投資的本金很重要。理財和投資在於理現金流量表和資產負債表的管理。

現金流量表是創造資產負債表的前端。一個人有兩種收入的觀念要先確立。薪水收入是創造理財收入的前端。有穩定的工作後,薪水收入分配在各種支出上,其中理財支出必不可少,理財支出可創造未來的理財收入,是一種把當下的支出轉化成未來收入的可能。

理財支出加上收入減去支出的剩餘,這兩筆錢放在各種投資名目下,經年累月就能產生源源不絕的理財收入。例如,固定收益性質的債券利息收入和股票股息收入及房租收入,這種固定收益的收入,可以再滾入各類資產的投資,形成活水源泉般的財務規劃循環,使財富堡壘愈來愈穩固。

我看很多有錢人的致富路徑都是很一致地運用這種方式。但窮人不懂或是沒機會,理不出第一桶金。

有錢人另一個致富秘訣是房地產和股票的交叉運用。

他們左手囤房右手囤股。當股市時機好的時候,拿房產去銀行質押借來大筆的低利息資金投入股市,待股市大賺一票後出場,拿賺的錢去還貸款,同時買更多的土地和房產,如此一直循環下去,使得手中的股票和房產愈來愈多。標準的例子就是保險公司,眼下的保險公司那一個不是大地主兼買了一堆股票。繳保費的人,拿錢給保險公司投資,結果讓保險公司成了最大的房東和股東,保戶只領一點點的利息。這就是財富的差別。

對策2:退休金怎麼規劃?先學會理財的本質,解秘標普家庭理財四宮格

巴菲特說過投資就像滾雪球,需要三個要素。首先,一開始的雪球本身最好要夠大,接著要有一個長長的下坡道,最後,坡道的雪要夠溼。

這三要素講白話就是本金、時間和利率三個理財要素。本金就是夠大的雪球,長長的坡道就是足夠的時間,夠溼的雪就夠高的複利。運用這三要素再搭配標準普爾的四家理財四宮格就可以累積到一定的財富,過個好的退休生活。

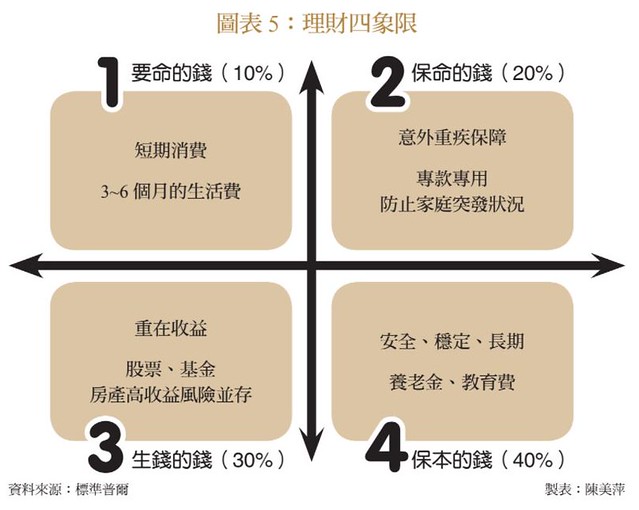

標準普爾是全球三大信用評等公司之一,它綜合和研究了家庭財富穩固的許多個案例後,得出了一個四宮格的家庭資產配置方式的結論。這四宮格主要的意義在於資產配置,也就是家庭或個人財富的比例分配。

四個象限,分別是要命的錢、保命的錢、保財的錢和生錢的錢。比例是要命的錢占10%,保命的錢占比20%,保本的錢占比40%,生錢的錢占比30%。其中最重要的財富分配是保本的錢,要占到所有財富的4成;其次是生錢的錢,達到了3成。

所謂要命的錢指的是家庭的日常開銷,即食衣住行等日常開支,這部份的錢是要能隨領隨用的,放在活儲或活存裡,提款機可提到,可以用來支付信用卡費、水電帳單和房租的。

至於保命的錢指的是醫療支出和保險支出這些花費,它不一定是日常必要支出,但卻是為了讓生活能更穩固的開支,例如保險規劃。平常這筆支出看似無用,但等事情發生時它就能產生一定的補償作用,所以保險不是投資,是風險規劃,是為了一旦發生沒預料到的情況可產生的事後補償機制。有了要命和保命的錢,個人或家庭的生活就能立足在相對穩定的基礎,但談不上豐衣足食和大富大貴。

要能進一步升級生活水平,就要好好規劃保本的錢和生錢的錢這7成的主要財富。首先,生錢的錢指的是投資,一般會透過機會財的工具來做,也就是股票這些風險等級比較高的工具。風險高代表回報也高,所以能錢滾錢,但也要滾對方向,否則最終也是白玩一場。由於股票不保本不保息,但具備較高的資本增值回報的可能,所以是最常用,也是最好用的生錢工具。

至於保本工具就是債券了,投資等級債券具備低風險回定收益性質,所以可以保本保息,相對股票,債券保守穩定,但缺點是收益固定沒有超額報酬的機會。但是如果搭配3成的股票和4成的債券就能提高財富整體的回報率,同時兼具穩定性。這也是標普家庭資產配置的精神。

那實際上投資秘訣到底怎麼做?下一頁教你善用時間財和機會財,一張圖表了解策略、風險、應用的差別!