首先有幾個基本原則:

1.緊急生活預備金:建議至少儲備足夠支應3~6個月生活費的現金。

例如每月平均花三萬,那麼緊急生活預備金最好就要存個18萬。這筆錢可以放定存,非緊急情況不能動用。這是萬一失業或生病,急需用錢的救命金。

2.雙十原則:

- 風險管理費用,也就是保費,不應超過總薪資收入的10%以上。

- 另一個十,是指壽險保額總額約為年收入的十倍。

其實這是一個很馬虎的原則,而且並非適用於所有人,隨便就能舉出一堆不恰當的例子。甚至常常淪為業務員鼓吹客戶加買保險的不當說法。

我認為唯一適用的情形,就是如果是個剛出社會的新鮮人、或可支配所得並不高的小家庭,那千萬不要把過多的資金,卡在保險上。若超過10%就表示比例太高,得好好檢視保單內容是否必要了。

3.儘量拉高投資比例,是財富自由的關鍵

如果你的目標是財務自由,早點退休。那麼在存好緊急生活預備金、以及做好風險規劃之後,其實就可以盡量節省生活的開銷、或是增加收入來源。然後把開源節流的錢,全部投入投資儲蓄這一塊。

愈大的本金、愈長期的複利,還有愈高的年化投資報酬率,都是讓您儘早達成目標的關鍵。

但我這裡所謂的「投資」,絕不是指儲蓄險喔!用強迫存錢的名義,不停鼓吹月薪兩三萬的新鮮人買儲蓄險,這點很有待商榷。這些人真的是適合買儲蓄險的族群嗎?是為了他們好,還是為了業績好?大家可能都心知肚明。

投資有很多種方式,不是只有儲蓄險這個選項。儲蓄險也並非都沒有風險。 喪失機會成本就是最大的風險。多多充實財商知識,才不會落入陷阱啊。

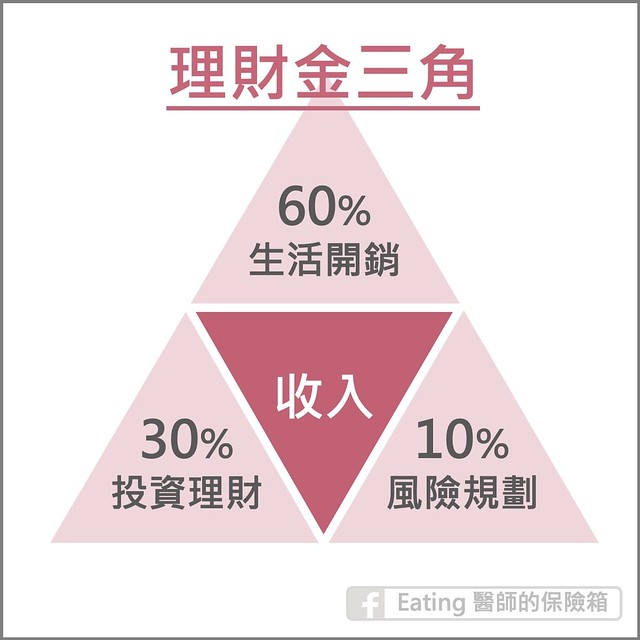

理財金三角

來自於美國經濟學家所發表的「年收入分配6、3、1比例」,簡單易懂。

例如稅後月薪十萬的小主管,每個月可花一萬元(10%)買保險(其實有點太多),存三萬元(30%)用於投資理財。剩下的六萬元(60%),就是可以動用的生活開銷,用來付房貸跟各種費用。

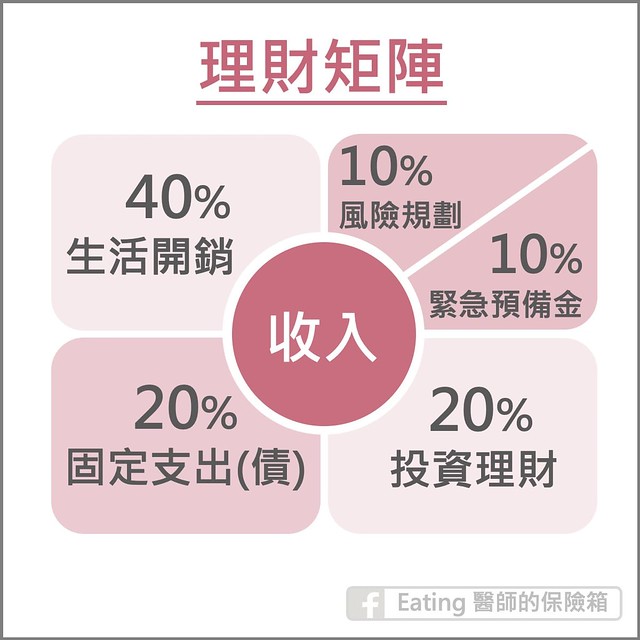

理財矩陣

再來是比較細節的理財矩陣。

假如是個月薪四萬元的上班族,薪水一進來之後,約有40%花在固定費用或是負債上。也就是有16,000元用來付房租、學貸、孝親費等等。

還有20%可以花在日常生活的飲食、消費、通勤、玩樂上面。也就是8000元,節省一點,勉強還過得去。

還有10%,約每月4000元,要用來做風險規劃。

不要小看這個部份啊,愈身無恆產的人,承受風險的能力愈低。假設這個可憐的上班族突然被告知得了癌症,需要兩百萬醫藥費,或是出了車禍,要復健一年才能繼續工作。在這些情況下,沒有保險就慘了。

如果之前完全沒有儲蓄,另外10%,要開始存起來當緊急生活預備金。當存滿三到六個月的預備金之後(估計最快也要存個兩年),這10%我們就可以挪到「投資理財」那邊了。

於是投資理財就可以從一開始的20%,增加到30%,也就是跟理財金三角一樣的比例。

投資跟儲蓄,在錢不夠用的時候,通常都是大家最後的考量。如果薪水真的少到很難存錢,那麼拿來投資自己,兼職或換工作讓收入增加,或許才是更好的作法喔。

本文獲林逸婷醫師授權刊載/ 原文連結

作者簡介:林逸婷醫師,最懂保險的急診醫師。現任衛福部台中醫院急診醫學科主治醫師,專長為急重症醫學、急救教學;近年開始接觸理財讀出興趣,除了中興大學EMBA財金組碩士班的進修,也考取人身保險與產險證照。目前經營粉絲專頁【Eating醫師的保險箱】,急診醫師帶領從醫療觀點看保險。