-

【早安健康/大俠武林(專職投資者)】兆豐金(2886)2021年4月27日下午召開董事會,拍案決議發放每股現金股利1.58元,對照當天兆豐金收盤價32.6元,現金殖利率大約為4.84%。

網友:「殖利率4.8%好爛。」

大俠:「可是我們殖利率有5.5%以上。」

網友:「怎麼可能?」

從2020年除息後,兆豐金一路貼息,股價進入低潮;因此,直到2021年2月初股價起漲以前,有好幾個月的時間可以買到30元以下的兆豐金,所以殖利率當然有機會達到5.5%。

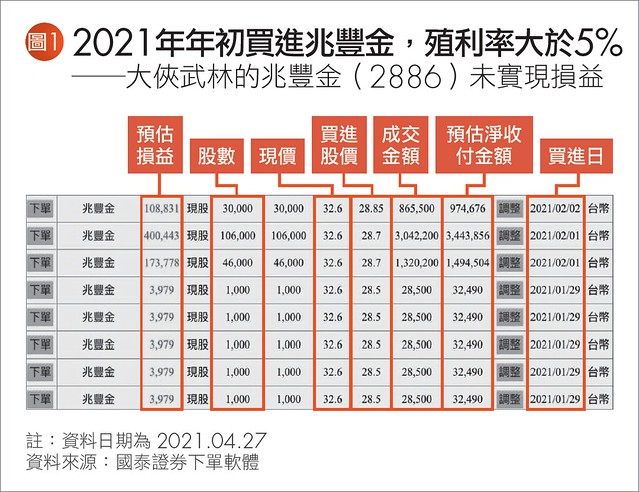

下圖(圖1)是大俠2021年4月27日兆豐金未實現損益表的部分內容。我在1月29日到2月2日之間,所買到的兆豐金股價分別是28.5、28.7、28.85元,它們為我創造的「成本殖利率」就分別是5.54%、5.5%、5.47%。

所以大俠才說, 官股金控要玩得好,是在於它跌的過程中,投資人敢承接多少?資金控管分批買底部的能力有多少?而這些都會成為之後的獲利護城河。(編輯推薦: 存股年獲利7%能讓你變有錢人嗎?50歲財富自由經驗談:股息無法致富,卻能避免踩地雷)

想要擁有比5%更好的殖利率,都是靠自己在逆勢中所爭取的;要知道,做長期投資時,個人持有的「成本殖利率」才是重點。

長期投資人應以持有成本,計算股票殖利率

剛接觸長期投資的投資人,之所以不願意定下心來好好存股,常常跑來跑去,絕大部分的原因是沒有意識到「現價殖利率、成本殖利率」以及「現價填息、個人式填息」的差異,所以誤以為長期投資金融股,每年只能領5%左右的股利。

長期投資講的殖利率有個奧祕,就在於其計算方式。常在新聞媒體上看到的殖利率,是以 「當年發的股利,除以市場上的現價」,這是大家公認的公式。普遍來說,大家耳熟能詳的金融股,殖利率大約落在5%~6%左右,但這5%~6%是指「現價殖利率」。

比方說,兆豐金現價30元,2019年股息發放1.7元,所以殖利率落在5.6%(=1.7元÷30元×100%)。但是從「成本殖利率」的角度來想,殖利率對於長期存股的人,真的只有5.6%嗎?

絕對是不一定!(編輯推薦: 慘賠2百萬→資產7百萬,只靠一檔存股翻身!簡單4階段,讓你賺股利也賺到人生)

這邊要導入「個人持有成本殖利率」的觀念,以下就簡稱「成本殖利率」。

一位持有金融股多年的投資者,他買進的平均成本約在22元,然後2019年股利配發1.7元,那麼他個人的「成本殖利率」就是7.7%。 也就是說,長期投資人的殖利率,應該著重在「當年發的股利,除以自己持有的成本。」

有沒有很神奇?原來 殖利率其實是跟自己買進的平均成本相關,並非只有表面上看到的5%~6%股利可以領。我們常在新聞中看到的殖利率數字,都是用現價計算,所以才會有很多投資人不屑賺那5%。

但事實上,只要懂得「成本殖利率」的觀念,長期持有優質好公司並且透過複利效應,殖利率還會逐步往10%靠近,甚至是突破10%。一言以蔽之,「成本殖利率」才是長期投資之人的致勝方程式。

了解到如何以逸待勞來取得與年俱增的股利後,投資人將會愈來愈以「股東」的角度,去檢視庫存中龍頭公司的企業價值以及版圖戰略結構。

投資不必搞得太花俏,投資人本身只要思考得愈周全,策略就愈會趨向簡單。

假設股息只發1.5元,每位投資者能得到的殖利率也不同:

- 買進成本在31元的投資者,個人的成本殖利率為4.8%。

- 買進成本在28元的投資者,個人的成本殖利率為5.3%。

- 買進成本在25元的投資者,個人的成本殖利率為6%。

所以,為什麼就算金融股上漲,大俠還是不會想賣出賺個價差?因為當初印鈔機買得夠便宜,就不會想靠買賣印鈔機賺錢,實在是不需要忙進忙出、殺雞取卵。

搞懂休息看戲和進場買進的時間點,如此投資真的是簡簡單單!繼續看下一頁,更能掌握進場的關鍵時機