你是否有揹房貸呢?你會不會想要趕快把貸款給還清減輕壓力呢?那你知道優先還款可以帶來多少利潤嗎?在這個低利的時候,我們將多餘的資金優先償還到房貸真的是一個正確且划算的選擇嗎?如果你有以上這些疑問,我們將透過比較不同的資金運用方式,告訴各位怎麼做最划算!

首先我們假設一個狀況,你跟銀行貸款1000萬買房子,固定利率1.3%,20年期,本息攤還的方法。

很幸運地,因為你表現優異,獲得年終獎金100萬,請問你是否會將它投入房貸提前償還呢?

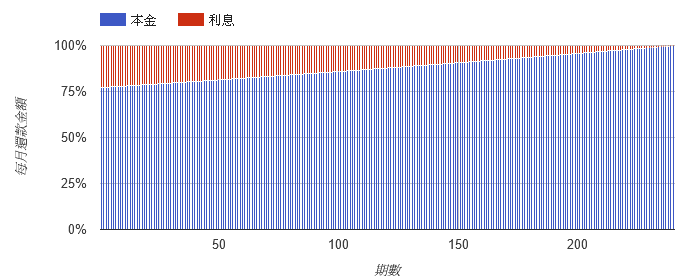

(所謂本息攤還指的是:每期繳的總金額一樣,但是隨著繳款的期數越多,利息所佔的比例會越來越少,而本金則是反過來越多。)

一般人在沒有其他的投資方法情況下,通常都會選擇提前償還房貸減輕心理壓力,但是你是否有想過:「 提早償還這100萬,可以省下利息多少錢?」

雖然不是很清楚實際的數字,但提早償還一百萬應該可以省下不少利息錢吧?(心中默默地想著)沒關係,我們來大約估算一下到底可以省去多少利息。

100(萬)*(0.013)*20(年) = 26萬

不過這樣算出來的答案是不對的。如果沒有26萬那答案會是20萬嗎?也不對,並沒有這麼多。那正確答案到底是多少呢?

13萬6166元。

我們提早把一百萬拿去償還之後,所省下的利息費用只有13萬6166元。這個數字離你剛剛所猜測的答案是不是差很多呢?為什麼提早還一百萬所獲得的利潤比想像中少這麼多?

最主要的原因在於房貸繳款的組合,仔細分析每期繳款內容,你會發現紅色線條的利息在前面幾年佔據了房貸25%左右,也就是你前幾期的還款有1/4都在付利息,還款並不是完全拿來償還本金。

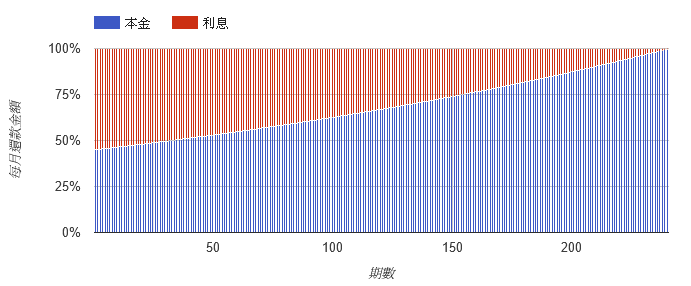

如果我們把房貸利率上升到4%,你將會看得更清楚利息和本金之間的關係(如下圖)。然而提前償還本金的部分則是可以想像成從右邊還回來,也就是你償還了大部分的本金而利息只有少部分。

由於你在還房款的過程中本金會越來越少,所以利息相對的也越來越少。這個意思是你不會一直欠著100萬,所以實際上提前還款省下的利息隨時間而減少,就是這個還款機制讓你以為你省下了1.3%的利息,而 實際上提前償還的報酬率完全不到房貸利率。

可以想像的是,如果房貸利率越高,則利息佔據房貸高比例的狀況會越明顯。

到底房貸怎麼還最划算?拿去定存會比較賺嗎?下一頁告訴你更有效的資金運用方法,實際算一遍給你看!