有一位客戶每年快到年底時,都會特別問我:「今年我可以捐多少錢?」一般人可能認為,捐錢不就是看經濟能力的多寡以及貢獻的愛有多大嗎?為何要先問會計師呢?然而,這位客戶知道,捐贈是列舉扣除額的項目之一,增加捐贈扣除額可以有效節稅,但是有一定的金額限制。而且他希望所捐的每一分錢都正好拿來抵稅,不多也不少,所以每年都要先推算,自己的年所得狀況可以抵多少捐贈金額。

提到列舉扣除額,依照《所得稅法》第17條第1項第2款第2目之規定,除了捐贈金額可以抵,還有保險費、醫藥及生育費、災害損失、房貸利息、房租等費用。

用捐贈抵稅的6大類別

有許多人因所適用的所得稅率高(賺太多錢,稅率當然高!),寧願把錢捐給慈善機構,也不願多繳稅給政府。更棒的是,捐贈除了可以節稅,還可同時得到利他愛心的美名及付出貢獻的成就感。

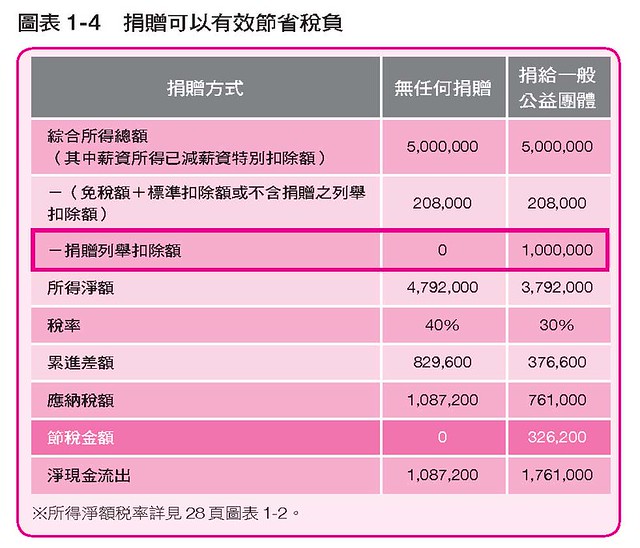

由圖表1-4可以看出,同樣是綜合所得500萬,但捐100萬給慈善機構,跟沒有捐錢相比,節省了32.62萬稅額。可見捐贈確實可以有效節省稅負。

然而,可以抵稅的捐贈項目種類繁多,各個扣抵的規定上限皆不相同,導致民眾經常搞錯認列方式,或時有所聞有人虛報捐贈金額,遭國稅局要求補稅罰款,因此認識捐贈類別非常重要,一般捐贈類別分為6種:

- 教育、文化、公益慈善機關團體、公益信託:

只要捐贈的對象有經過主管機關登記立案,皆可以列舉捐贈扣除,不過有金額的上限,不得超過綜合所得總額的20%。另外,2019年起綜合所得額中,如有薪資收入,則其薪資收入係以薪資收入減除「薪資特別扣除額」或「舉證費用核實金額」之餘額為所得額,故此一修法會使捐贈限額受影響。 - 政府、國防、勞軍:

根據《所得稅法》第17條規定,把錢捐給政府、國防、勞軍並不受金額限制,均可核實認列,這樣一來你才會願意多捐點。 - 具文化價值文物、古蹟維護:

依《文化資產保存法》規定,出資贊助維護或修復古蹟者,均可核實認列,跟捐給政府一樣無上限。 - 政黨、政治團體、擬參選人:

每年選舉時刻,許多民眾會捐贈「政治獻金」給政黨或參選人。政治捐獻的規定很複雜,依《政治獻金法》規定,原則上扣除限額比例是綜合所得總額的20%,且對政黨的捐贈,其得票率要超過1%者才能計入列舉扣除額。該年度未辦理選舉者,以上次選舉的得票率為準;因2019年未辦理立法委員選舉,故以上次選舉(2016年)得票率為準。上次選舉得票率1%以上的政黨,包括中國國民黨、民主進步黨、民國黨、台灣團結聯盟、信心希望聯盟、時代力量、新黨、綠黨、社會民主黨聯盟及親民黨。另新成立的政黨如台灣民眾黨,則以2020年1月立法委員選舉的得票率為準。

另外補充,2020年1月11日第十屆不分區立委選舉過1%的政黨包含:民進黨、國民黨、民眾黨、時代力量、親民黨、台灣基進、綠黨、新黨、一邊一國行動黨。其餘政黨,即使民眾好心捐贈,也不能列報扣除,詳見圖表1-5。

- 私立學校:

基本上捐給私立學校的扣除限額比例,是綜合所得總額的20%,但根據《所得稅法》規定,透過「私立學校興學基金會」這個機構代捐,並指定要捐給哪所私立學校,扣除額的限制可以提高至綜合所得總額的50%,如果不指定捐給哪間學校,則可以全額抵扣,沒有金額限制。 - 公立學校:

公立學校算是政府的組織單位,扣除金額一樣沒有上限,所以很多企業家會大手筆捐建一棟圖書館給學校,除了出自善心,其實也是一種節稅的布局。

我將上述6種捐贈類別整理成圖表1-6,方便讀者快速理解。在這裡還是必須特別提醒,若民眾以「非現金財產」捐贈政府、國防、勞軍、教育、文化、公益、慈善機構或團體者,申報捐贈列舉扣除金額的計算,除了符合法律另有的規定之外,原則上應依「實際取得成本」為準,如果虛報捐贈金額,會被國稅局補稅罰款。

去廟裡捐香油錢、安太歲、點光明燈算不算捐贈?下一頁看更詳細的解釋