一般民眾的購屋順序,通常是先有自住房,之後有多餘的資金,再買第二間、第三間房,來當包租公(婆)或投機客。由於本書以基礎理財為目的,因此專注於討論自住房。

富人創造現金流入,中產階級買進負債

假如買房是為了自住,那就是要打算解決居住的問題。當我們好不容易存到200萬元、300萬元的頭期款,是不是就要急著買房?這是一個值得好好思考的問題。如果你決定買房,就代表你要將這筆錢全數投入,然後每個月負擔房貸,持續20年或30年,而這筆支出真的是我們需要的嗎?有沒有更好的替代方案呢?

我們先從居住的「需要」去思考。試想,出國旅行時,你都怎麼解決「住」的問題?例如:打算到日本關西來一趟「京阪神奈」(京都、大阪、神戶、奈良)之旅,旅客通常都是找飯店來解決住宿問題,總不可能委託當地的房仲業者,幫你在4個城市各買一間房子吧?同理可證,如果我們想要解決居住問題,並非只有買房,租房也可以是個解決方案。

暢銷理財書《富爸爸,窮爸爸》中有提到,富人、窮人與中產階級的差別:

- 「富人」:買進並且持有資產,創造現金流入。例如:持有定存就有利息收入、持有股票就有現金股利收入、買房出租就有租金收入。

- 「窮人」:只會花費,造成現金流出。

- 「中產階級」:買進並且持有「自以為資產」的負債。例如:拿大部分的積蓄去繳頭期款,沒有資產可以創造現金流入,然後跟銀行貸款買房。事實上,那是買進「讓現金流出」(每個月繳房貸)的負債!

此處點出了一個極為重要,不過,多數人都會忽略的觀念─貸款買房除了要支付利息之外,也同時放棄了用數百萬元的頭期款,去創造增值的機會。

先「存指數」再買房,資金運用更有效率

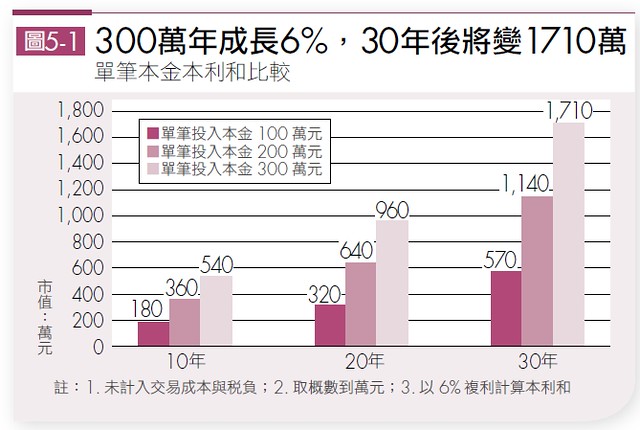

基於上述理由,假如我們優先買進資產、延後買進負債,就可以讓資金的運用更有效率。例如:將300萬元的頭期款,布局指數化投資(存指數),靠著每年的股息,再滾入買零股,以6%年化報酬率計算,10年後會成長到540萬元、20年後變成960萬元、30年後更高達1,710萬元,等於分別增值80%、220%、470%(詳見圖5-1)。

晚幾年買房,同時讓資金有效率的成長,屆時將可以拿出更多的頭期款、減少跟銀行貸款的金額。每個月付出去的房貸變少,等於是減少現金的流出,也就是往《富爸爸,窮爸爸》所說的「有錢人」更接近一步。

富豪與中產階級的資產,在房地產有這項差別!下一頁了解更多